流量红利见顶 拼多多为何还在增长?

“流量见顶”早已不是什么新鲜的概念。

最新QuestMobile数据显示,中国移动互联网月度活跃设备规模触顶11.4亿,2019年Q2用户规模单季度内下降近200万。在这样的流量穹顶下,互联网局中人们都拼了命地在找新增,下沉、出海、银发、子供……不放过先前未覆盖的任何一个罅隙。

但拼多多似乎又“轻而易举”地增长了。

拼多多发布的二季报显示,截至今年6月底,拼多多平台年活跃买家数达4.832亿,较去年同期增长41%,净增1.396亿,较一季度单季则增长3990万活跃买家。

而更可怕的是,拼多多APP平均月活用户数达3.66亿,较去年同期的1.95亿同比增长88%,较一季度的2.897亿单季净增7630万,单季净增规模创历史新高。该项数据仅统计拼多多APP入口月活用户,未包括通过社交网络和其他接入口访问拼多多平台的用户。

这意味着全国网购人群中已有超过一半成为拼多多活跃买家,而拼多多达到这一成果只用了短短4年时间。

去年夏天,拼多多火速上市让行业侧目,今年的拼多多还在继续狂奔。这些极速成长背后都有哪些增长方法论?这样的速度还能坚持多久?

「Q2财报详解」

宏观上,拼多多二季度取得营收72.9亿元人民币(约合10.6亿美元),相比较去年同期的27.1亿元人民币,同比增长169%;非通用准则下(Non-GAAP)归属于普通股股东净亏损4.1亿元人民币(约合0.6亿美元),较上一季度大幅下降,Non-GAAP每股亏损0.36元(约合0.04美元)。营收及每股收益均大幅高于分析师预期。

而我们不妨先看看刚披露的财报数据,细致拆解增长的维度。

在营收组成方面,本季度拼多多在线营销服务收入64.7亿元人民币,同比增长173%;交易佣金收入8.2亿元人民币,同比增长143%。本季度营业收入的高增长,主要得益于GMV规模的不断扩大以及购买转化率的提升。

盈利能力方面,本季度归属于普通股股东净亏损为10.03亿元人民币,Non-GAAP下归属于普通股股东净亏损4.1亿元人民币,以上两项数据较上一季度的18.8亿元人民币和13.8亿元大幅收窄。Non-GAAP亏损率为5.6%,较上一季度的30.3%大幅下降。

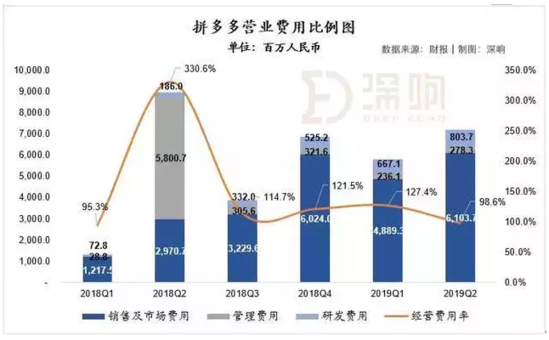

经营费用方面,拼多多在二季度整体经营费用为71.9亿元人民币,经营费用率98.6%,较上个季度大幅下降。经营费用率的大幅下降,主要得益于销售及市场费用率的下降。尽管在6.18大促期间,公司销售及市场费用绝对值大幅提升,但销售费用率则为过去六个季度最低,公司销售费用转化为收入的效率持续提升。

具体业务数据方面,截至2019年6月30日的12个月期间,拼多多GMV达7091亿元,较去年同期的2621亿元同比增长171%,公司GMV的提升主要得益于活跃买家数的增加以及单用户消费额的提升。而平台购买转化率方面,在过去6个季度公司平台转化率呈现持续上升趋势。

购买转化率是体现平台销售商品转化为收入的水平,购买转化率的持续提升意味着平台在GMV转化为收入上效率的提升。

而用户方面,截至6月底,拼多多过去12个月活跃买家数达4.83亿,同比增长41%;而在一季度,公司月活用户数(MAU)达3.66亿,较去年同期的1.95亿净增1.71亿,同比增长88%。

除了规模增长,用户的质量也在增长,拼多多创始人及CEO黄峥在财报电话会议上表示,拼多多的用户满意度和渗透率正在持续提升。

据悉,今年1月,拼多多平台一二线城市用户的GMV占比为37%,6月,该比例迅速攀升至48%。而黄峥还表示,拼多多并未改变用户发展战略,一二线城市的强劲增长,是因为平台始终专注于用户需求,将用户利益放在首位。

「拼多多增长背后:“直过”人群」

以上客观财报数据显示了拼多多的增长,从本季度的表现来看,拼多多的持续高速增长其实是多项业务策略共同作用的结果。

最为直接的,自然是上半年的大促活动。今年618拼多多参战表现不俗,联合品牌商推出“百亿补贴”后,针对全网热度最高的10000款商品实施了大幅让利。在这样针对头部热点爆款的大手笔投入下,拼多多618实物订单超过11亿笔,销售额同比增长超过300%。

而从618的战况中,也能看出拼多多本身的业务和市场特性。今年早先「深响」也介绍过,拼多多目前的业务重点之一是农产品上行业务。618期间,平台一二线城市用户消费了超过七成的农产品及农副产品。基于农产品上行的业务,拼多多实际上推动了中国城乡经济的流动性,也通过消费平权,惠及了更多的城市中产。

除了大手笔的大促活动,拉动了各类特色业务的增长以外,拼多多这个季度在平台生态构建上,也做出了一些努力。譬如目前,针对行业惯有的假货问题,拼多多通过联合中国人保财险推出正品险,为消费者实行“假一赔十”的赔付,以此来改善优化消费者的消费体验,降低信任成本。

这样的努力无疑是有效的,在更好的消费保障下,拼多多的用户消费数据有了明显提升。财报数据显示,随着全平台用户消费频率的提升,截至2019年3月31日的12个月期间,拼多多平台活跃买家年度平均消费额增长到了1467.5元,较去年同期的762.8元同比增长92%,接近翻倍。

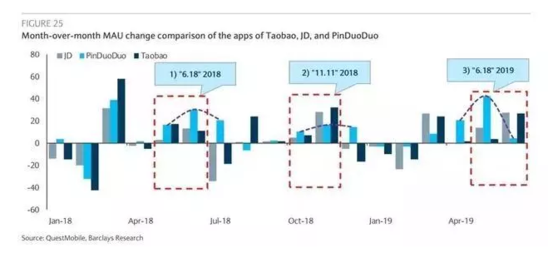

巴克莱报告称拼多多能在大促结束之后的几个月里依然保持强劲的用户增长

而在这些具体落地实操的策略背后,更值得一说的还是拼多多增长的一个底层逻辑。

相较之诞生于PC互联网时代的阿里与京东,拼多多实际上是一家脱胎于移动互联网时代的电商,与拼多多共同成长的客群实际上也是一个更为“移动”的客群。近期有一个新概念可以很好地概括这群人的特征,也就是“直过”——跳过PC互联网的发展阶段,直接进入移动互联网时代的原生人群。

“直过人群”这个词,本来指的是建国后未经民主改革,直接由原始社会跨越几种社会形态过渡到社会主义社会的民族。基于这个概念的引申义,跳跃中间过渡形态直接采用新技术、新模式的公司或者群体,也可以被称为“直过”人群。在美国也会用类似“蛙跳(Leapfrog)”的词来形容这种跳过过渡形态、直达“终极”形态的行为。

如果以1994年中国中国正式接入因特网算起的话,可以说国内整个互联网发展的进程到现在也不到三十年时间。而在这短短三十年时间内,我们快速走过了PC互联网时代,进入了移动互联网的一个大繁荣。这个过程就催生了大量跳过了PC互联网时代,直接进入移动互联网的“直过”人群。这部分人群就很典型地不知道聊天室、门户为何物,但对移动社交产品如数家珍。

而单从电商来看,网络购物的“直过”人群,主要是三种:

出生于移动互联网的年轻一代;

智能机普及后触网的中老年人群;

在传统电商平台聚焦在一二线城市时代,没有被有效覆盖到的三四线下沉城市人群;

对这些人而言,不存在PC时代电商平台搜索逻辑的路径依赖,拼多多所代表的社交裂变、拼团闪购、个性化推荐等等方式,就是他们认知中网络购物所应该有的形式。这几类人是目前整个移动互联网时代,所有电商平台的新增量,拼多多也正是抢占了他们的用户心智,基于这个人群支撑起了自身的增长态势。

在这个人群中,除了移动互联网的年轻一代是自然新增量以外,另外两类人都是在过去没有被既有平台服务好的人群。这里既有网络渗透率、网络基础建设的历史原因,也有现实线下物理世界的支持保障的因素。在过去,由于这群人被使用门槛足够低的移动互联网电商产品覆盖到,针对他们的电商平台配套也并没有到位。

拼多多的快速发展,一定程度上带动了对这个人群线上线下两部分服务的发展,先前在媒体报道中就有物流业内人士曾透露过,“为了满足拼多多的业务需求,各大快递公司都在加强下沉市场的物流体系建设,推动乡村尤其是边远地区的现代化物流水平不断提升。”而这反过来又优化了下沉市场的用户体验,带动了更多针对客群接触移动电商平台,形成了一个很好的良性循环。

那么,基于“直过”逻辑,这个市场内整体上还有多少的增量?年轻一代不必说,永远都是市场的自然增量。剩下的两个人群实质上有一定的重合,但仍然可以从两个维度来看一下这两个人群的增长潜力。

首先从银发人群来说,QuestMobile数据显示,到2018年6月银发人群的月活跃用户规模仅为5045万,对比人口结构来看,这是远远低于移动互联网渗透率的均值的。这个差值实际上也给移动互联网留下了增长空间。

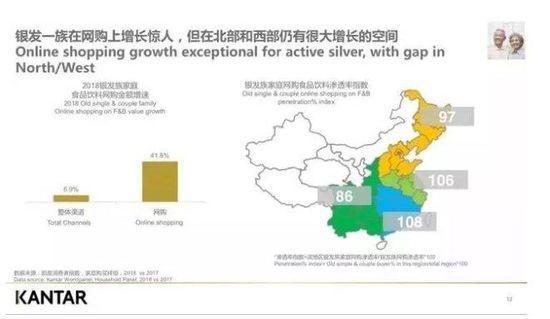

另外还值得注意的是,银发一族的消费能力也不可小觑。市场调研机构凯度的报告就显示,目前在食品饮料方面,银发一族网购的增速也相当惊人,达到了41.8%,远远超出各类渠道整体的增速。未来新触网的中老年人群很有可能还能为电商平台带来惊喜。

除此之外,过去没有被有效覆盖到的三四线下沉城市人群,虽然已经成为了各类移动平台争夺的关键,但增长前景已经很客观。单就从我国城乡地区互联网普及率来看,农村地区的互联网增速虽然已经很快了,但截至2018年普及率仅为38.4%,与城镇地区相比还是有很大差距的——尚未被转化的这部分人群,在未来必然将持续成为移动电商市场中的新增量,也是目前各个巨头瞄准下沉市场所重点关注的对象。

这里还有值得关注的一点是,基于CNNIC的调研数据,非网民上网促进因素排名最高的一点就是方便与家人亲属沟通联系——这也就意味着,社交场景在未来仍然将是在下沉市场,尤其是面向“直过”人群获客的重要接触点(Touch Point),仍然会是下沉市场的兵家必争之地。

再回到拼多多这次财报数据中给市场带来震动的增长数据:前面已经提到,目前全国网购人群中已有超过一半成为拼多多活跃买家,那么既然未来全国网购人群本身就面临了新的增长机遇,拼多多借着这个东风,在提高自身在大盘中的渗透率的同时,跟随大盘一起做大“蛋糕”,未来的增量依旧相当可观。

注:文/王舷歌 马小军,公众号:深响(ID:deep-echo),本文为作者独立观点,不代表亿邦动力网立场。

- 上一条 上一篇:拼多多活跃买家数持续增长 客单价增至50元

- 下一条 下一篇:三场景说透人工智能如何赋能新零售